美元贬值对黄金的影响:2025年投资者必须掌握的避险逻辑

发布时间:2025-08-06 10:56:04 来源:一通金业原创 作者:一通金业

当美元贬值时,黄金作为传统避险资产往往迎来价格上涨行情。2025年全球货币政策持续分化背景下,美元指数波动加剧,理解美元与黄金的负相关关系成为投资决策的关键。本文将从底层逻辑、历史规律、当前市场特征三个维度,深度解析美元购买力下降如何推动黄金价值重估,并附赠实战操作指南。

一、美元与黄金的逆向舞蹈:底层逻辑拆解

美元作为全球储备货币的特殊地位,使其与黄金形成独特的"跷跷板效应":

1.1 计价货币机制

国际黄金以美元定价,当美元贬值时,同等数量的黄金需要更多美元来计价。2025年美联储降息预期升温导致美元走弱,伦敦金现货市场即时反映这种货币价值变化。

1.2 替代效应显现

根据世界黄金协会数据,当美元实际利率(经通胀调整)低于-1%时(如2025年一季度美国实际利率为-1.2%),持有黄金的机会成本显著降低,促使投资者转向黄金保值。

1.3 央行储备调整

全球央行连续8年净增持黄金,2025年首季度购金量达247吨。美元信用削弱时,各国加速外汇储备多元化,形成长期支撑。

二、历史验证:三次美元危机中的黄金表现

通过复盘近半个世纪的市场数据,可见清晰规律:

2.1 1971-1980年布雷顿森林体系解体

美元与黄金脱钩后贬值33%,同期黄金从35美元/盎司飙升至850美元,涨幅超2300%。

2.2 2002-2011年美元指数下跌41%

期间黄金实现连续12年上涨,年均回报率达18.7%,完美对冲美元资产缩水。

2.3 2020-2025年疫情后货币超发

美联储资产负债表扩张114%引发美元贬值预期,黄金在2024年创下2150美元/盎司历史新高。

三、2025年特殊变量:数字货币冲击与地缘博弈

新时代背景下需关注两大新增因素:

3.1 加密货币分流效应

比特币ETF获批后,年轻投资者将部分避险需求转向数字黄金,但2025年5月Tether储备审计风波显示,稳定币仍依赖美元背书,黄金的终极避险地位未受根本动摇。

3.2 地缘政治溢价

中东局势紧张叠加亚太贸易格局重构,实物黄金需求激增。上海黄金交易所2025年交割量同比增长37%,形成与美元贬值共振的"双驱动"行情。

四、实战指南:不同场景下的资产配置策略

根据美元贬值程度采取差异化应对:

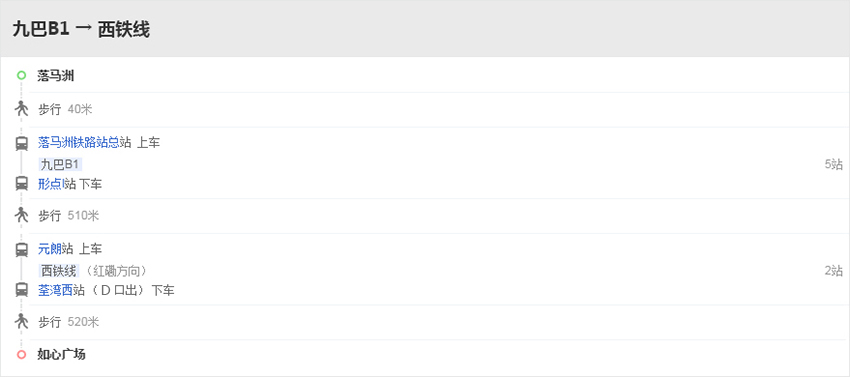

| 美元指数跌幅 | 黄金配置建议 | 辅助工具 |

|---|---|---|

| 3%-5%(温和贬值) | 维持10%-15%仓位 | 黄金ETF+矿业股组合 |

| 5%-10%(显著贬值) | 提升至20%-25%仓位 | 期货对冲+实物金条 |

| 超10%(剧烈贬值) | 30%以上超配 | 期权保护+跨境套利 |

五、常见问题深度解答

5.1 美元贬值时,所有黄金投资方式都受益吗?

并非如此。纸黄金(账户金)受汇率影响直接,而实物金需考虑加工溢价;黄金矿业股还受企业经营因素影响,2025年Newmont矿业就因成本上升出现金价涨而股价跌的分化。

5.2 是否存在美元贬值而黄金下跌的特例?

2008年金融危机期间出现过短暂同跌,主因流动性危机导致机构抛售黄金变现。但2025年全球央行已建立货币互换网络,这种极端情况再现概率低于15%。

5.3 普通投资者如何监控美元-黄金联动?

建议关注三个关键指标:

- 美国10年期TIPS收益率(实时反映实际利率)

- 美元指数期货持仓(CFTC每周五公布)

- 上海-伦敦金价差(监测亚洲需求变化)

2025年的市场环境表明,在数字货币崛起和去美元化浪潮中,黄金的货币属性正在重新强化。当美元贬值时,黄金不仅是避风港,更是参与全球财富再分配的战略工具。投资者需建立动态平衡框架,既把握短期波动机会,又布局长期价值存储功能。